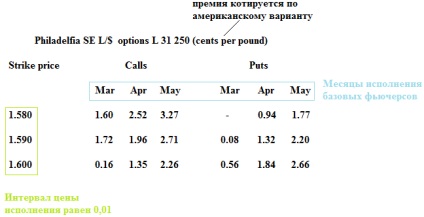

Типова котирування біржового контракту

На малюнку 1 показано схема уявлення котирувань.

Рис.1. Типове уявлення котирувань.

Таке подання інформації дозволяє розрахувати суму контракту в доларах і розмір премії з будь-якого прокотирувати опціону.

Сума контракту в американських доларах:

Сума в доларах = Ціна виконання х Одиниця торгівлі

Опціон «пут», деномінований в американських доларах, на фунти стерлінгів з ціною виконання в 1,6000 дає власникові контракту право продати базові фунти стерлінгів за 1,6000 х 31 250 = $ 50 000.

Розмір премії = Котирування в американських доларах х Одиниця торгівлі

Якою буде премія за опціоном Apr1.6000 GBP call, деномінованих в американських доларах? Іншими словами, скільки коштує право купити £ 31 250 по курсу 1,6000? З малюнка 1, видно, що премія котирується як 1,35 американських центів за £ 1, отже, розмір премії становить:

$ 0,0135 х 31 250 = $ 421,88

Типова котирування позабіржового контракту

Ціна валютного опціону залежить від наступних факторів:

- Спот-курсу базової валютної пари

- ціни виконання

- Часу до моменту закінчення

- Величини безризикових процентних ставок по обидва базовим валют

- Ціновий волатильності валютної пари

Маркет-мейкери, які торгують опціонами, для їх оцінки моделі опціонного ціноутворення. Наприклад, модель Гармана - Кольхагена, що є різновидом моделі Блека - Шоулза, яка дозволяє розраховувати ціни опціонів з урахуванням перерахованих факторів.

З усіх факторів тільки для цінової волатильності маркет-мейкери не можуть дати точного значення. Що ж це за фактор?

Цінова волатильність - це ступінь зміни ціни однієї валюти щодо іншої. Головне при оцінці опціонів - точно розрахувати прогноз або очікування волатильності на весь термін опціону. Очевидно, чим точніше розрахунок, тим більше шансів у маркет-мейкера отримати прибуток. Однак зробити такий розрахунок складно.

З метою оцінки опціонів волатильність визначається на основі середньоквадратичного відхилення руху цін протягом заданого періоду, вираженого у вигляді відсотка в річному обчисленні.

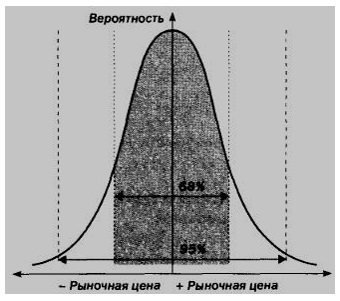

Волатильність, що впливає на ціну опціону, можна розглядати як прогноз процентного діапазону, в межах якого повинна лежати ціна базових валют на дату закінчення терміну опціону.

Рис.2. Схема розрахунку волатильності.

Довірчий рівень того, що прогноз волатильності буде правильним для одного стандартного відхилення з кожного боку від середнього в нормальному розподілі, дорівнює 68%. Для двох стандартних відхилень довірчий рівень складе 95%.

Річний форвардний курс USD / CHF дорівнює 1,6500, а річна волатильність прогнозується на рівні 10%. При цьому середньоквадратичне відхилення становить ± 0,0165, а два середньоквадратичних відхилення - ± 0,0330. Розкид курсів для двох довірчих рівнів наведено в таблиці нижче.

Таблиця 1. Розкид курсів для двох довірчих рівнів.

Розкид курсів USD / CHF

Від 1,6335 до 1,6665 (1,6500 ± 0,0165) від 1,6170 до 1,6830 (1,6500 ± 0,0330)

Таким чином, річна волатильність, що дорівнює 10%, означає, що спот-курс буде перебувати в інтервалі між 1,6335 і 1,6665. Волатильність не вказує напрямки зміни, курс може виявитися як вище, так і нижче 1,6500.

Оцінка валютних опціонів

Котирування позабіржових опціонів відрізняється від котирування біржових опціонів, оскільки опціонні маркет-мейкери котирують їх на основі волатильності. Це пояснюється тим, що коли відомі термін дії, ціна виконання, процентна ставка і спот-курс між фактичною ціною опціону і його волатильністю існує пряма залежність.

Іншими словами, прокотирувати волатильність відповідає конкретну ціну опціону, і навпаки.

Маркет-мейкер може прокотирувати волатильність для 3-місячного опціону USD / CHF як 9,45 - 9,65%.

Двостороння ціна бід / аск означає наступне.

- на стороні бід - маркет-мейкер купує опціони «пут» або «кол» по 9,45% в річному численні

- на стороні аск - маркет-мейкер продає опціони «пут» або «кол» по 9,65% в річному численні

Іншими словами, маркет-мейкери торгують волатильністю.

Ціни опціонів встановлюються для форвардних опціонів «при своїх» (at-the-money), а ціни контракту є поточний базовий форвардний курс.

Коли учасники торгів хочуть укласти угоду, вони розраховують розмір премії за моделлю, яка враховує всі фактори, включаючи волатильність. Якщо вони приходять до згоди, то угода відбувається. Для валютних опціонів практично завжди застосовується модель Гармана - Кольхагена, що представляє собою модифікацію моделі Блека - Шоулза.

У таблиці показано напрямок зміни премії за опціонами в залежності від напрямку зміни чотирьох чинників, що впливають на ціноутворення. До уваги можуть також прийматися і історичні дані за цінами опціонів.

Таблиця 1. Позиції обох організацій.

На тлі збільшення ...

Ціна опціону «колл»

Ціна опціону «пут»

Опціони котируються і торгуються на основі волатильності тільки на міжбанківському ринку. Якщо корпоративний клієнт запитує у банку котирування опціону, то банк назве йому розмір премії.

Правила позабіржової торгівлі валютними опціонами

Під час укладання угоди правила позабіржової торгівлі передбачають вказувати наступну інформацію:

- - дати здійснення операції

- - найменування покупця і продавця

- - процедури виконання опціону (американської або європейської)

- - типу опціону ( «пут» або «кол»)

- - валюти опціону «колл» і суми

- - валюти опціону «пут» і суми

- - ціни виконання (страйк)

- - дати закінчення терміну

- - часу закінчення терміну

- - розрахункової дати після закінчення терміну

- - розміру премії

- - ціни

- - дати виплати премії

- - платіжних інструкцій для розрахунку по премії

Стратегії торгівлі опціонами

На опціонних ринках використовується цілий ряд стратегій, деякі з яких досить складні і носять колоритні назви.

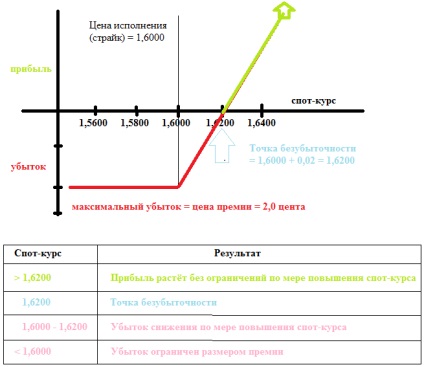

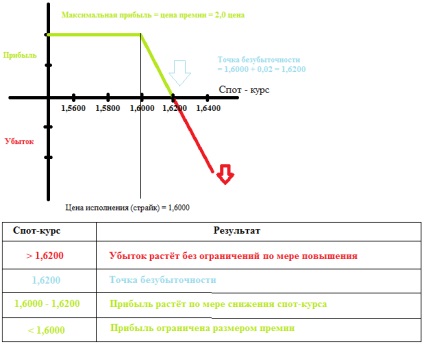

Стратегії зазвичай представляють у вигляді діаграми, званої графіком беззбитковості або нульового рівня (break-even graph), який відображає потенціал отримання прибутку. За базу для побудови діаграми використовують точку беззбитковості або нульового рівня прибутку (break-even point):

Точка беззбитковості = Ціна виконання ± Премія

Залежно від того, купує учасник ринку або продає опціон «колл» або «пут», його прибутки або збитки можуть мати межі або бути необмеженими.

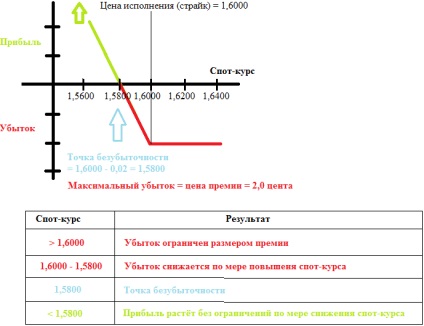

Купівля опціону «колл»

У цьому випадку банк купує опціон «колл» 1,6000 GBP з премією в 2,0 цента на фунт. Графік беззбитковості виглядає наступним чином.

Рис.3. Графік беззбитковості.

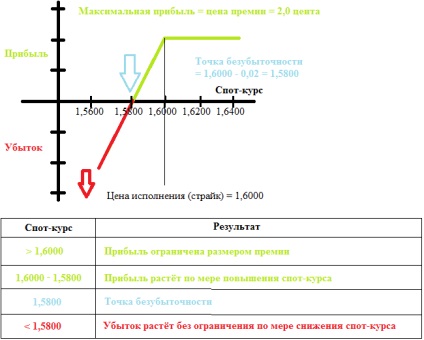

Продаж опціону «колл»

У цьому випадку банк продає опціон «колл» 1,6000 GBP з премією в 2,0 цента на фунт. Графік беззбитковості виглядає наступним чином.

Рис.4. Графік беззбитковості.

Купівля опціону «пут»

У цьому випадку банк купує опціон «пут» 1,6000 GBP з премією в 2,0 цента на фунт. Графік беззбитковості виглядає наступним чином.

Рис.5. Графік беззбитковості.

Продаж опціону «пут»

У цьому випадку банк продає опціон «пут» 1,6000 GBP з премією в 2,0 цента на фунт. Графік беззбитковості виглядає наступним чином.

Рис.6. Графік беззбитковості.