Автокредитування для російських банків-не тільки великий, але також один з найперспективніших сегментів. Саме цей сектор протягом багатьох років залишається локомотивом, що рухався вітчизняний кредитний ринок вперед.

Розвиток ринку автокредитування, як і будь-якого іншого, залежить від багатьох умов - макроекономічних показників, стану автомобільного ринку, а також внутрішніх системних факторів. Як розвивався цей ринок останнім часом і що чекає його в найближчій перспективі?

З позитивним результатом

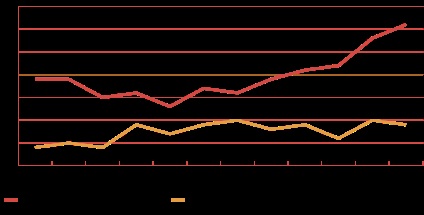

Придбання товарів, в тому числі автомобілів, в кредит давно стало поширеною практикою для російських споживачів. Дані Національного агентства фінансових досліджень (НАФД) свідчать про зростаючу затребуваність кредитів на вітчизняному ринку.

Заощадження та вклади, навпаки, не демонструють значної позитивної динаміки. Це є підтвердженням невисокого статку споживачів і свідчить про те, що попит на послуги кредитних організацій буде тільки рости.

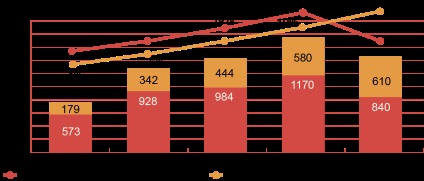

Незважаючи на зниження темпів розвитку автокредитування, позики на покупку автомобілів мають велике значення для російських споживачів. Про важливість кредитного механізму свідчить низький рівень простроченої споживчої заборгованості по автомобільним позиками.

* Розраховується як співвідношення залишку за позиками, виплати за якими прострочені більш ніж на 30 днів, до загального обсягу виданих кредитів.

Тим часом на тлі відносно невисокого коефіцієнта простроченої заборгованості по автокредитах по Росії в цілому ситуація в деяких регіонах викликає побоювання. Наприклад, в Приморському краї прострочена заборгованість по автокредитах зростає швидше, ніж обсяги автокредитування.

Тенденції та проблеми

Однією із значущих тенденцій сучасного ринку автокредитування в Росії є збільшення частки старих автомобілів, оформлених в кредит. Це пов'язано із загальною економічною ситуацією і станом ринку уживаної автомобільної техніки, який останнім часом став розвиватися більш активно.

Причини такого зростання експерти пов'язують з кількома факторами, які мають кумулятивний ефект для ринку уживаної техніки і для ринку кредитування таких автомобілів.

По-перше, ринок колишніх в експлуатації автомобілів менш чутливий до ситуації в економіці. Навіть в складних економічних умовах, коли сегмент нових автомобілів падає, сектор уживаної техніки залишається стабільним.

По-друге, позитивно відбивається на ринку старих автомобілів і розвиток програм trade-in серед офіційних дилерів.

По-третє, парк старої техніки зростає, що створює хороші передумови для подальшого розвитку автокредитування таких автомобілів. Крім того, сучасний ринок автомобілів з пробігом характеризується широким вибором і певною мірою здатний конкурувати з ринком нових автомобілів. Особливо, це стосується автомобілів з невеликим терміном експлуатації. Саме в цей сегмент - автомобілі з терміном експлуатації від 3 до 5 років - зміщується сучасний попит на ринку старої техніки.

Одна з тенденцій сучасного ринку автокредитування пов'язана з переоцінкою даного напрямку з боку деяких фінансових організацій. Ті кредитори, які раніше недооцінювали сегмент автокредитування, змінили свою політику і стали оцінювати свою ринкову нішу по-новому. Такі банки концентрують всі великі зусилля на автокредитуванні та збільшують ресурси на розвиток цього виду фінансових послуг.

Існує і ряд факторів, що гальмують розвиток російського ринку автокредитування. Пов'язані вони з особливостями споживчої поведінки.

За даними НАФД, потенційних позичальників, що відмовилися оформити автокредит, найбільше турбують високий розмір ставки і великий відсоток переплати. Інші причини відмови від автокредиту з боку споживачів пов'язані з небажанням «жити в борг», низькими доходами, відсутністю впевненості в майбутньому, великим початковим внеском і т.д.

Ще один важливий момент стосується порядку здійснення угоди і оформлення кредитного договору. Нерідкі такі випадки, коли позичальники опиняються в скрутному становищі. Після укладення договору клієнти виявляють, що реальні процентні ставки і, відповідно, виплати за договором виявляються вищими за ті, на які вони розраховували в момент укладання угоди. Інформація про реальні ставки могла бути надана усно не в повній мірі або недостатньо докладно.

Подібне непорозуміння між клієнтом і банком стає можливим також через особливості оформлення самого кредитного договору, в якому реальна процентна ставка по кредиту або іншим важливим умовам, наприклад, максимальною ставкою, прописується дрібним шрифтом. Клієнти на момент укладання угоди не завжди звертають увагу на мають важко текст договору.

В результаті, з одного боку, клієнт стає заручником власної неуважності, а з іншого боку, позиція самих банків викликає питання.

Виникаючі проблемні ситуації певною мірою дискредитували ринок автокредитування. Експерти в зв'язку з цим рекомендують кредиторам не вводити споживачів в оману.

Для підвищення ефективності

Для підвищення ефективності автокредитування кредитори розробляють нові кредитні продукти, впроваджують нові схеми роботи.

Велика увага в роботі щодо підвищення ефективності автокредитування банки також приділяють боротьбі за клієнта. Кредитори прагнуть використовувати при цьому весь арсенал засобів, починаючи від створення більш привабливих кредитних умов і закінчуючи розробкою нової системи взаємини з клієнтом. Особливий акцент банки роблять на якості обслуговування.

У кредитних організаціях прекрасно розуміють, що сучасний клієнт звертає увагу практично на все. Для деяких потенційних покупців особливо значущим є часовий ресурс. Тому банки прагнуть скоротити до мінімуму час на розгляд заявки і прийняття рішення, яке може бути винесено навіть протягом однієї години.

Для ефективної боротьби за клієнта кредиторам важливо правильно оцінювати фактори, якими керуються потенційні споживачі при виборі банку. За даними НАФД, ключовим моментом для клієнтів є привабливі умови кредиту - це величина процентної ставки, відсутність комісійних зборів, додаткові бонуси і т.д.

Важливими для позичальника є досвід співпраці з конкретним банком, а також статус банку. Перевага віддається фінансовим організаціям з державною участю. У той же час ці фактори мають важливе значення для набагато меншої кількості потенційних позичальників.

Також бажаючі отримати кредит при виборі банку враховують рекомендації друзів або родичів. Крім того, близькість банку і його відділень до місця проживання або роботи відіграє певну роль для потенційних позичальників.

Для деяких потенційних позичальників визначальне значення мають такі характеристики банку, як його розмір (бажано, щоб він був великий), а також статус - часто клієнти воліють співпрацювати з іноземними банками.

Існує, правда, і така група споживачів, для яких названі фактори не мають суттєвого значення.

Збільшити ефективність напрямку автокредитування кредитори прагнуть і за рахунок розширення клієнтської бази. Для цього банки ведуть більш активну роботу в регіонах. Перспективи цього каналу великі, але поки робота в цьому напрямку ускладнюється невисокими доходами потенційних позичальників на периферії.

Відсутність у бажаючих придбати автомобіль вільних грошових коштів для представників ринку автокредитування повинно розцінюватися як позитивний фактор. Але велике значення при цьому має об'єктивна оцінка рівня доходів регіональних споживачів.

Якщо доходи потенційного позичальника виявляться мінімальними, розрахованими тільки на задоволення базових потреб, то це істотно ускладнить роботу банків, які вирішили відкрити свої нові філії на периферії. Такий варіант розвитку можливий особливо у віддалених регіонах з недостатньо розвиненою економікою.

Один із способів підвищення ефективності для банків пов'язаний зі зниженням ризиків. Найбільш поширені з них пов'язані з невиплатою кредитів. Крім того, банки ризикують і при роботі з автомобілями, історія яких може викликати підозри. Наприклад, техніка може значитися в угоні, виявитися предметом застави і т.д.

У зв'язку з цим деякі банки вже стали більш ретельно підходити до питань перевірки позичальників і автомобіля ще до укладання угоди.

Ризики на російському ринку кредитування не варто недооцінювати. З огляду на нестабільну ситуацію в економіці і зростаюча кількість шахрайських схем, багато банків стали приділяти більше уваги політиці ризик-менеджменту.

Ринок автокредитування продовжить свій розвиток, хоча його темпи в найближчій перспективі, швидше за все, сповільняться. Проте, автокредитування залишиться одним з потужних інструментів для розвитку продажів на російському автомобільному ринку в цілому.

Хороші перспективи очікують сегмент кредитування старих автомобілів. При цьому найбільшим попитом на цьому ринку буде користуватися експрес-кредитування. Основні умови, що надавали позитивний вплив на цей сегмент кредитного ринку, збережуться.

Існує і ряд факторів, що стримують розвиток кредитування старих автомобілів. Зокрема, це високі ризики, властиві даному сегменту кредитування. Крім того, на думку деяких експертів, кредитування цього сектора буде пов'язано з високими ставками, що може негативно відбитися на попиті.

Ще один тренд російського автокредитного ринку - загострення конкуренції між незалежними і кептивними банками. У фінансових структур автовиробників, безумовно, з'являться ще більші можливостей для ефективного розвитку продажів, що обумовлено їх статусом.

На розвиток російського ринку автокредитування можуть впливати і інші чинники, зокрема, пов'язані з законодавчими змінами, які спростили життя автовласників, в тому числі оформляють автомобіль в кредит. Наприклад, це стосується умов постановки машини на облік - тепер її можна зареєструвати в тому ж регіоні, де була укладена угода.

Разом з тим, багато питань, пов'язаних з російським ринком автокредитування, поки залишаються неврегульованими. Їх своєчасне рішення могло б стимулювати більш швидкий розвиток ринку.

Зокрема, необхідно скоротити системні ризики. Але без сприяння держави в цьому питанні не обійтися. Необхідно впорядкувати базу заставного рухомого майна, яким є автомобілі, що допоможе знизити ризик продажу заставних автомобілів на вторинному ринку без дозволу кредитора.

Подібні кроки стануть корисними і в стратегічному плані. Експерти впевнені, що в майбутньому російський кредитний ринок буде більше орієнтуватися на заставні види кредитування. Ставлення кредиторів до незабезпечених кредитах зміниться через високі ризики.

Крім того, необхідно забезпечити широкий доступ всіх кредиторів до даних Пенсійного фонду та Федеральної податкової служби Росії. Такі заходи необхідні для отримання кредиторами якнайповнішої інформації для оцінки боргового навантаження клієнтів.

* Прогноз ТОВ КБ АйМаніБанка.

Динаміка частки користувачів банківських кредитів і депозитів в РФ,%