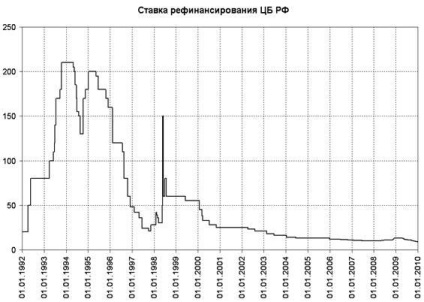

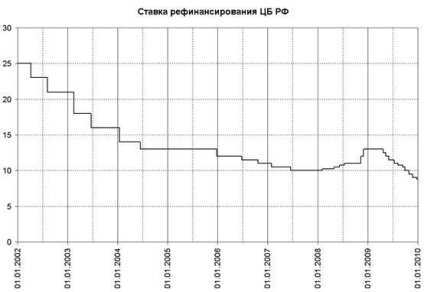

Ці показники стали найнижчими за всю історію пострадянської Росії (див. Рис. 1, 2). Зазначене рішення прийнято Радою директорів Банку Росії в умовах загального підвищення банківської ліквідності, тому зниження процентних ставок сприятиме обмеженню припливу короткострокового іноземного капіталу. Незважаючи на це, рішення про зниження ставки рефінансування є правильним, так як в умовах кризи необхідні заходи щодо запобігання росту інфляції і зниження процентних ставок за банківськими кредитами.

4.1 Ставка рефінансування в США

Стосовно до США ставка рефінансування називається обліковою ставкою і є одним з основних інструментів Федеральної Резервної Системи (ФРС), за допомогою якого вона контролює діяльність найбільших фінансових установ і визначає національну грошово-кредитну політику. Облікова ставка - це відсоток, який фінансовий інститут повинен платити за те, щоб зайняти резервні кошти у свого регіонального Федерального Резервного банку (ФРБ).

Коли ця ставка низька, фінансові інститути можуть без особливих витрат виконувати свої зобов'язання з підтримки нормативів резервних вимог, позичаючи гроші у ФРС (за умови, що вони не бояться ретельного розгляду своїх операцій в зв'язку зі зверненням до можливостей «дисконтного вікна», яке проводить ФРС , коли вони просять про позику). Коли облікова ставка нижча, фінансові інститути будуть розширювати свої активи і вклади більш охоче, оскільки отримання додаткових резервів їм обійдеться не дуже дорого. Коли облікова ставка висока, інститути більш обережно ставляться до запозичення резервів і, отже, вони більш обережні в питаннях збільшення своїх активів і відкриття нових депозитів, якщо це вимагає залучення коштів ФРС.

При зниженні ФРС ставки рефінансування банки будуть намагатися використати сприятливу можливість, надану ФРС в якості переваги сезонного запозичення, яке дозволяє деяким банкам з великими сезонними коливаннями потреби в позикових коштах отримувати їх через «дисконтні вікна» ФРС. Надання недорогих кредитів ФРС різним позичальникам під більш високий відсоток дає цим банкам можливість отримати більший обсяг прибутку. Інші банки також зможуть збільшити обсяги надання позик; навіть якщо для цього їм доведеться залучити кошти через «дисконтне вікно», то зробити це при низькій ставці рефінансування можна на вигідних умовах.

Зміна ставки рефінансування не тільки впливає на готовність депозитних установ надавати позики, але надає нерідко і сильний психологічний вплив на фінансові ринки. Оцінка того, як позначаються зміни ставки рефінансування на обсязі грошової маси і на величині пропозиції грошей, не завжди можлива через труднощі визначення в нових умовах обсягів запозичень банків через «дисконтні вікна». Тому в даний час ФРС рідко використовує ставку рефінансування як інструмент своєї грошово-кредитної політики. Вона вдається до її зміни лише в тих випадках, коли хоче чинити психологічний тиск на фінансові ринки, щоб показати їм серйозність своїх намірів. Таким чином, ФРС прагне забезпечити правильне розуміння своїх намірів усіма учасниками фінансових ринків.

Кризові явища в світовій економіці змушують ФРС і далі знижувати ставку рефінансування для стабілізації економічної системи.

Основним провідником кредитно-грошової політики в Японії є Банк Японії. Функціонування цього банку, створеного в 1882 р регулюється спеціальним законом. Згідно ст. 1 цього закону, "цілями діяльності Банку Японії є регулювання грошового обігу, координація кредитно-грошової сфери, а також підтримка і розвиток кредитних інститутів відповідно до державної політики і в ім'я забезпечення умов для належної реалізації економічного потенціалу країни".

Хоча за своїм статусом Банк Японії не адміністративний орган, а акціонерна компанія, 55% капіталу якої належать уряду, по ст.2 закону діяльність Банку Японії спрямована виключно на "досягнення державних цілей". Проте певна автономність банку робить його юридично менш залежним від урядових органів і політичного керівництва країни. Оперативна самостійність, делегована Банку Японії, а також наявна у нього можливість надавати великий вплив на визначення пріоритетів кредитно-грошової політики роблять його головним "прибутковим ременем" і архітектором конкретних форм кредитно-грошової політики, а по-друге, істотним ланкою у виробленні стратегії останньої . Для реалізації цієї політики у Банку Японії є цілий набір засобів, методів та інструментів впливу на процеси, що протікають в сфері фінансування економіки і на ринку позичкового капіталу.

У західній економічній літературі, присвяченій засобам кредитно грошової політики центральних банків. виділяються три основних таких кошти: по-перше, зміна облікової ставки відсотка, по-друге, операції на відкритому ринку цінних паперів, по-третє, зміна обов'язкових норм банківських резервів. Однак для Банку Японії протягом кількох десятиліть післявоєнного економічного розвитку країни зазначені кошти мали дуже мале значення. Причина цього в тих особливостях фінансування економіки і функціонуванні ринку позичкового капіталу, які різко відрізняли Японію від "стандартних моделей", що розглядаються в навчальних посібниках з кредитно-грошової політики. Найважливіше місце в економіці через явища перекредитування займає ринок кредитів Банку Японії.

У США головне призначення кредитів центральних банків - допомога тим комерційним банкам, у яких тимчасово спостерігається гостра нестача ліквідності або яким загрожує неплатоспроможність. Відповідно і процентна ставка за цими кредитами в нормальні роки злегка перевищує процентну ставку на ринку короткострокових капіталів, будучи «штрафний ставкою». В Японії ж облікова ставка відсотка, за якою надаються кредити Банку Японії, набагато нижче ставки відсотка по короткострокових міжбанківських позиках. Відповідно і позики у Банку Японії для комерційних банків не є надзвичайним засобом, вдаватися до якого необхідно лише в крайніх випадках, а найвигіднішим способом залучення ліквідних ресурсів, часом навіть більш вигідним, ніж депозити населення.

Штучна заниженість офіційної облікової ставки відсотка служила в Японії наріжним каменем політики всебічного заниження процентних ставок на всьому ринку позикових капіталів. Як зазначалося вище, облікова ставка відсотка в Японії була занижена в порівнянні з іншими ставками, особливо ставками на ринку короткострокових капіталів, а основні ставки на ринку банківського кредитування жорстко регулювалися. Тому зміна облікової ставки відсотка само по собі не могло впливати на ціну кредиту на фінансовому ринку в цілому і тим самим служити засобом кредитно-грошової політики. Протягом тривалого періоду відкритого ринку цінних паперів практично не існувало, тому і операції на ньому були неможливі. Нарешті, явище перекредитування не дозволяв по-справжньому ефективно маневрувати з допомогою зміни норми банківських резервів. Замість всіх цих засобів головну роль в заходах Банку Японії грало кількісне раціонування кредиту. Свідомо занижують в більшості секторів ринку позикових капіталів рівень ставки відсотка приводив Банк Японії до необхідності використання позаекономічних заходів регулювання попиту і пропозиції позичкового капіталу.

В даний час у зв'язку з ослабленням в цілому ролі перекредитування як джерела коштів для фінансування економіки функція ринку кредитів Банку Японії як джерела ліквідності для банківської сфери до певної міри стала надбанням минулого. Відображаючи це зміна, облікова ставка відсотка також стала визначатися більш гнучко, з урахуванням ринкової ситуації. У міру розвитку процесу лібералізації на ринку позикових капіталів тенденція до падіння ролі кредитів Банку Японії і до збільшення гнучкості облікової ставки відсотка буде ставати все сильніше. Зроблені суттєві кроки в напрямку підвищення ролі зміни процентних ставок, в тому числі офіційної облікової ставки відсотка.

Зміна облікової ставки практикувалося Банком Японії протягом усього післявоєнного періоду, але до 73 року воно лише виконувало функції індикатора напрямку політики Банку Японії, так як, навіть більше підвищуються, ця ставка залишалася найнижчою по кредитах в японській економіці. Повна лібералізація відсотка на ринку короткострокових капіталів, значна лібералізація на ринку цінних паперів і на ринку депозитів і інші зміни останніх років свідчать про поступовий перехід Банку Японії до активнішого використання впливу облікової ставки відсотка на ситуацію, яка складається на фінансовому ринку.

рефінансування ставка грошовий кредитний

Грошово-кредитні важелі давно займають не останнє місце в теорії державного регулювання. В економічній теорії існують різні концепції грошово-кредитного регулювання. Найбільш значними є кейнсіанська і монетаристська.

Принцип кредитного регулювання, висунутий Кейнсом, безпосередньо випливає і органічно пов'язаний із залежністю процесу виробництва від кредиту. Виходячи з вирішальної ролі попиту по відношенню до виробництва, Кейнс сформулював фактори, що впливають на кон'юнктуру: зайнятість, використання потужностей, попит на предмети споживання засобів виробництва, психологія поведінки. При високому відсотку на позичковий капітал до підприємців виникає бажання утримати свій капітал в грошовій формі. Тому потрібен низький позичковий відсоток, який підвищить у підприємців стимул до інвестицій.

Після Другої світової війни перший шлях стимулювання ефективного попиту - за допомогою низької процентної ставки - часто відкидався, так як центральні банки нерідко були змушені проводити рестрикційну кредитну політику, тобто підвищувати процентну ставку, борючись з інфляцією.

Ця схема регулювання досить ефективно діяла в 1950-60-х роках в умовах слабо монополізованих конкурентних ринків.

Однак різке посилення процесів монополізації ринків, які заблокували дію механізму ціни рівноваги і зумовили стрімке зростання і нову якість інфляції (інфляції витрат), а також високий рівень безробіття в 1970-х роках не могли бути пояснені в рамках кейнсіанської концепції. Це зумовило використання рекомендацій нової монетаристської концепції грошово-кредитного регулювання. Монетаристи і їх лідер М.Фридмен виходять з того, що економіка капіталізму внутрішньо стійка, здатна до саморегулювання. При цьому необхідною умовою для прояву механізмів саморегулювання є стабільність грошового обігу цін. Головний орієнтир, на думку монетаристів, - обсяг пропозиції грошей, грошова маса. Плавне зростання грошової маси визначає сталий розвиток економіки. В даний час монетаристської концепція грошово-кредитного регулювання набула широкого поширення в країнах з ринковою економікою ,.

Існує багато теорій, що пояснюють природу криз. Якщо узагальнити їх, грунтуючись на найбільш поширених (К.Маркса, С.Кузнеця, Н.Д.Кондратьева, Р.Хоутрі і ін.). можна зробити наступні висновки.

Виявляється певна циклічність у розвитку економіки. Існують чотири фази, що послідовно змінюють один одного: вершина (пік, бум), стиснення (рецесія, спад, криза), дно (депресія), пожвавлення (розширення).

Свідченням того, що економіка наближається до своєї верхньої точки великого циклу, є що починаються на тлі достатку брак окремих товарів, зрушення в структурі розподілу доходів, зростання витрат виробництва, уповільнення зростання прибутків і т.п. Існують різні пояснення вичерпання енергії росту. Серед економістів, які визнають циклічність, немає ніякої єдності щодо природи цього явища.

Потім слід досить короткий період, коли зберігається ще видимість процвітання: люди сповнені надій, легко беруть в борг. Оскільки реальна ситуація вже не та, відбувається нагромадження заборгованості, яке в будь-який момент загрожує крахом. Це з неминучістю і відбувається.

Криза проявляється, перш за все в перевиробництво товарів, скорочення кредитів і підвищенні позикового відсотка. Це веде до зниження прибутків і падіння виробництва, зростання банківських заборгованостей, банківським крахам і банкрутств підприємств.

Після кризи настає депресія. Виробництво вже не скорочується, але і не росте. Товарні надлишки поступово розсмоктуються, але торгівля йде мляво. Ставка позичкового відсотка падає до мінімуму.

Поступово в народному господарстві з'являються «точки зростання» і відбувається перехід до пожвавлення. Підприємства пристосовуються до нових умов ринку, збільшують випуск товарів, здійснюють нове промислове будівництво, підвищується норма прибутку, ставка позичкового відсотка і заробітної плати, починається фаза підйому. Рівень ВВП перевершує вищу докризовий точку, виробництво продовжує збільшуватися, зростає зайнятість, товарний попит, рівень цін і норма позичкового відсотка. Але поступово розміри виробництва знову виходять за рамки платоспроможного попиту, ринок переповнюється нереалізованими товарами, що веде до нового витка економічного циклу.

Цикли економічної активності неоднакові і розрізняються за своєю тривалістю, по тривалості окремих фаз, по висоті максимуму і глибині мінімуму. В сучасних умовах відзначається згладжування циклічних коливань, ділової активності. Подовжуються проміжки між кризами, зменшується їх глибина і руйнівна сила. Все частіше на зміну кризі приходить м'якша форма спаду - рецесія.

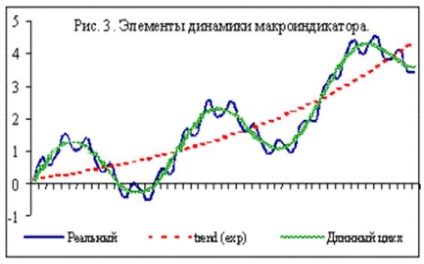

Теорія довгих циклів (циклів Кондратьєва) є частиною теорії економічних циклів. В даний час науці відомо понад 1300 видів економічних циклів різного періоду. Реальна динаміка будь-якого макроіндикаторів економічного розвитку складається в результаті взаємодії різних циклів (див. Рис. 3), проте, довгі цикли переважають за амплітудою коливань.

Відповідно до теорії великих циклів (Long Waves), економічне життя суспільства схильна до коливань з періодом 40-60 років, в залежності від фази яких змінюється як спосіб відтворення, так і весь уклад життя суспільства.

Рис.3 Елементи динаміки макроіндикаторів

З усього вищесказаного випливає, що в усьому світі, і в Росії в тому числі, діють певні закони економічного розвитку. Економіка країн розвивається нерівномірно, існують повторювані періодично підйоми і спади в економіці. Відповідно до цих циклами змінюється і величина позичкового відсотка. Найбільш низька ставка позичкового відсотка припадає на період депресії, наступного після чергової кризи.

Відповідно, ставка рефінансування, як елемент стимулювання активності складових економіки, також досягає свого мінімуму в період кризи. Різні країни підходять до цього питання трохи по-різному, але в цілому, закономірність наявності. У період кризи в різних країнах зазвичай встановлюється ставка рефінансування в межах 3-7%, і навіть Росія теж прагне до цієї величини. Це робиться для того, щоб за допомогою регулювання ставки рефінансування прискорити пожвавлення економіки і забезпечити якнайшвидший вихід з кризи.

5. Окороков В.Р. Нікішин Е.С.Цікли Н.Д.Кондратьева і динаміка економічного розвитку Росії> // Розвиток ринкових комунікацій та ефективна динаміка системи вищої освіти в Росії / під науковою редакцією академіка Г.Л. Багиева: вчені записки секції економіки МАНВШ.- СПб. изд-во СПбГУЕФ, 200 11)

8. Інтернет - ресурси