Вплив ставки рефінансування на інвестиційний ринок.

Ставка рефінансування - інструмент грошово-кредитного регулювання, за допомогою якої Центральний банк впливає на відсоткові ставки на різних сегментах фінансового ринку. Ставка рефінансування затверджується Радою директорів Банку Росії.

Реформи провідності Росією останні кілька років суттєво змінили структуру фінансово-кредитних відносин. Нам видається можливість спостерігати розвиток грошово-кредитної системи і неврівноваженість між фінансової та виробничої сферами економіки. НА даний момент проблема збалансованості різних частин фінансово кредитних систем, здатності даної системи забезпечити потреби економіки в фінансових ресурсах. Адже від цього залежить подальше економічне зростання.

Інструментом фінансової політики виступає ставка рефінансування. ЇЇ зміни, істотно впливають на кредитну політику, (банківський сектори) і тим самим на інвестиційну активність. Кредити по сей день залишаються основним істотним джерелом позикових коштів, для покриття інвестиційних витрат. Найменші коливання ставки в сторону збільшення або зменшення може значно вплинути на інвестиційні можливості національної економіки. Скачко образне, поведінка на межі непередбачуваності поведінки може значно знизити привабливість економіки дивні.

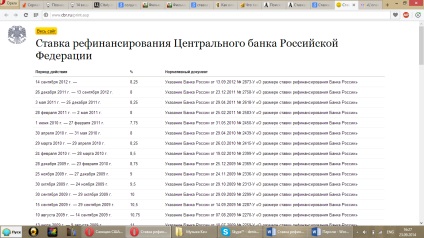

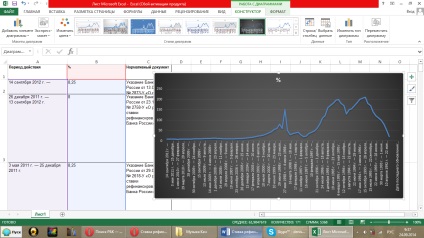

Протягом 22 років ми спостерігаємо коливання ставки рефінансування, що говорить про нестабільність (російської економіки).

Система рефінансування забезпечує ліквідність банківських систем. У Росії, в теперішнього часу, основну роль у визначенні рівня ліквідності банківської системи країни відіграють операції (Банку Росії) на валютному ринку, а також зміна залишків на рахунках органів державного управління в Банку Росії.

Основною умовою ефективність системи рефінансування є доступність інструментів Центрального банку РФ. Існуючий (ломбардний список) влаштований так, що інструменти, в нього входять, малопривабливі для комерційних банків і містяться в портфелях лише обмеженого числа кредитних установ. Незважаючи на розширення ломбардного списку цінних паперів, система рефінансування виявляється влаштованої таким чином, що доступ до неї має дуже обмежену кількість учасників ринку, що сприяє фрагментированности ринку. Малий обсягів рефінансування, а також формування грошової пропозиції в основному через придбання (іноземної валюти) практично зводять нанівець роль такого методу грошово-кредитного регулювання, як ставка рефінансування. Ставка рефінансування використовується дуже широко при розрахунку штрафів і пенею, ставок податків, бази оподаткування з податку на прибуток і т.п. але її вплив на ринкову вартість грошей мінімально. 1

У сучасній російській практиці гроші, що входять в обіг через купівлю іноземної валюти, втрачають кредитний характер, а значить, залишаються в економічному обороті як пасивний по відношенню до виробництва інструмент. Втративши свій кредитний характер, національна грошова одиниця перестає бути стимулом до створення нових благ, до прискорення економічного зростання.

- це отримання коштів кредитними установами від центрального банку. ЦБ може видавати кредити (комерційним банкам), так і переучітивать цінні папери, що знаходяться в їх портфелях.

ЦБ-ки Західної Європи використовувала переоблік векселів як основний метод грошово кредитної політики. Пред'являючи певні вимоги, до враховувати векселі, особливо важливим була надійність боргового зобов'язання.

Векселі обліковуються в ставці (редисконтирования), так само відома як дисконтна ставка, вона багато в чому відрізняється від ставки по кредитах (рефінансування) на незначну величину в меншу сторону. Центральний банк купує боргове зобов'язання по більш низькій ціні, ніж комерційні банки. У разі підвищення центральним банком ставки рефінансування, комерційні банки будуть прагнути компенсувати втрати, викликані її ростом (подорожчанням кредиту) шляхом підвищення ставок за кредитами, що надаються позичальникам. Тобто зміна облікової (рефінансування) ставки прямо впливає на зміну ставок по кредитах комерційних банків. Останнє є головною метою даного методу грошово-кредитної політики центрального банку. Наприклад, підвищення офіційної облікової ставки в період посилення інфляції викликає зростання процентної ставки за кредитними операціями комерційних банків, що призводить до їх скорочення, оскільки відбувається подорожчання кредиту, і навпаки.

Зміна офіційної% ставки впливає на кредитну сферу:

Утруднення або полегшення можливості комерційних банків отримати кредит у ЦБ впливає на ліквідність кредитних установ.

Зміна офіційної ставки означає подорожчання або здешевлення кредиту комерційних банків для клієнтури, відбуваються зміни процентних ставок по активних кредитних операціях.

При проведенні грошово-кредитної політики, негативною рисою рефінансування є те що метод зачіпає лише комерційні банки. Також цей метод втрачає свою ефективність якщо рефінансування використовується мало або здійснюється не в ЦБ.

Крім встановлення офіційних ставок (рефінансування і ре) ЦБ встановлює процентну ставку по ломбардних кредитах. Кредити, що видаються під яку-небудь заставу, в якості якого виступає цінний папір. Так само слід врахувати, що в заставу можуть бути прийняті тільки цінні папери, якість яких не викликає сумніву. НА практиці зарубіжні банки в якості таких цб використовуються державні цінні папери, а також торгові векселі і банківські акцепти (їх вартість повинна бути виражена в національній валюті, а термін погашення - не більше трьох місяців * 2), а також деякі інші види боргових зобов'язань, обумовлені центральними банками.

Проводячи політику облікової ставки (дисконтної політикою), центральний банк виступає в ролі «позикодавця в останній інстанції». Прдоставляя позики стійким банкам, які потребують капіталі. Федеральна резервна система так само здійснює довгострокове кредитування, на певних умовах. Наприклад, сезонна потреба банків в грошових коштах, або банкам, які опинилися в скрутному фінансовому становищі для нормалізації балансу.

Банк бере позики, переводить їх у ФРС виписане боргове зобов'язання, потім при поверненні позики ФРС стягує процнтний платіж, в розмірі визначається процентною ставкою.

Виділяючи позики, ФРС значно збільшує резерви комерційних банків, при цьому для її підтримання не потрібні обов'язкові резерви, тобто вся позика збільшує надлишкові резерви банку, його здатність до кредитування.

При ФРС зменшує облікову ставку, тим самим заохочує банки до придбання додаткових резервів шляхом запозичення у Федеральна Резервна служба. Можна очікувати збільшення грошової маси. Навпаки, підвищення облікової ставки відповідає прагненню керівних кредитно-грошових установ обмежити пропозицію грошей.

Змінивши облікову ставку, можна лише очікувати відповідних дій банків. Не можна змусити банки взяти кредит на суму, необхідну державі. У своїй дисконтної політики центральний банк може грати лише пасивну роль. Тільки в операціях на відкритому ринку центральний банк може відігравати активну роль. Але ніколи не варто недооцінювати роль облікової ставки: змінюючи її, центральний банк має велику силу для того, щоб надати обмежуючий вплив на банки. І все ж за паливною ефективністю застосування політика облікової ставки стоїть після операцій 3.

1 Інструменти ставки рефінансування.