Операційний валютний ризик - один з видів ризиків, яким піддається сторона довгострокової позики через ймовірних коливань курсу валют. Англійська назва - transaction risk.

Операційний валютний ризик - вид ризику, що виникає при проведенні спеціальних операцій, пов'язаних з вчиненням платежів, а також отриманням коштів у валюті. Одна з умов появи валютного ризику - проведення розрахунків не відразу, а через певний проміжок часу. Такий вид ризику може стати причиною скорочення обсягів доходу в порівнянні з початковим розрахунком.

Операційний (трансакційний) ризик - вид ризику, що виникає унаслідок різниці між двома параметрами угоди (термінів поставки з іншої країни при одному обмінному курсі, а також здійснення платежів при іншому).

Операційний валютний ризик: сутність та місце в класифікації

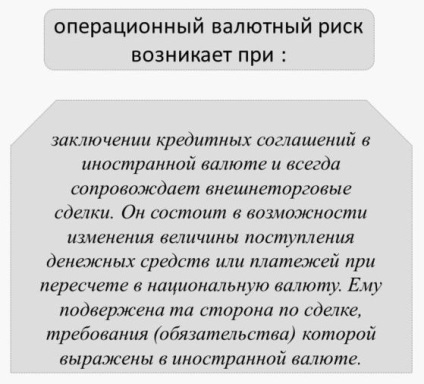

Валютний ризик завжди пов'язаний з потенційними втратами учасника операції через зміни курсу. Залежно від видів і особливостей угоди він може мати кілька видів:

1. Операційний валютний ризик знаходиться в тісному зв'язку з торговельними та фінансовими угодами, пов'язаними з інвестуванням, а також процентними (дивідендними) виплатами. Такий вид ризику можна позначити, як небезпека недоотримати прибуток або ж зазнати збитки через зміни курсу валют на очікуваний потік капіталу. Сторона-експортер, яка отримує іноземну валюту за реалізовану продукцію, буде нести втрати від зниження курсової ціни іноземної валюти (щодо курсу національної грошової одиниці). У свою чергу, сторона-імпортер зазнає збитків у разі зростання курсу іноземної валюти (знову-таки, по відношенню до внутрішньої грошової одиниці).

Факт невизначеності ціни експортної продукції при її вимірі у внутрішній валюті та за умови оформлення рахунку-фактури в іншій грошовій одиниці може стати стримуючим фактором для експорту. Це пов'язано з тим, що у сторони-експортера виникають сумніви з приводу прибутку після реалізації того чи іншого товару. У свою чергу, невизначеність ціни імпорту в нацвалюті, вартість якої встановлюється в зарубіжних грошових одиницях, підвищує ризик втратити частину прибутку від імпорту. Це пов'язано з тим, що в разі перерахунку у внутрішню валюту країни, вартість товару (продукції) виявляється неконкурентною. Як наслідок, валютний ризик може стати перешкодою на шляху до розвитку відносин між країнами в торговельній сфері.

Мають певні незручності і імпортери, які одержують рахунки-фактури в іноземній валюті. Складнощі виникають в момент встановлення ціни імпортної продукції у внутрішній грошовій одиниці. Особливо це актуально при підвищеній чутливості збуту до змін вартості, коли, наприклад, в ролі конкурентів виступають внутрішні виробники, які не відчувають впливу «плаваючих» валютних курсів.

2. Трансляційний валютний ризик часто називають балансовими або розрахунковим. Він з'являється через невідповідність між пасивами та активами, виразимими в грошових одиницях різних держав. Наприклад, у підприємства Великобританії, відкрило «дочку» в США, є активи в американській валюті. Якщо у неї немає достатнього обсягу пасивів (в цій же валюті), то ризик зростає. Якщо американський долар впаде по відношенню до британського фунта, то це призведе до зниження балансової вартості активів «дочки» британського підприємства. Це обумовлено тим, що звіт основного підприємства обчислюється на базі внутрішньої валюти (фунта стерлінгів). Таким же чином підприємство з чистими пасивами в грошах іншого боку ризикує при підвищенні ризику курсової ціни.

3. Економічний валютний ризик. Джерелом несприятливих подій є дія коригувань курсу на загальне фінансове становище підприємства. Наприклад, зміна курсу може привести до зниження обороту товарів або ж коригування цін підприємства на аспекти виробництва або готового товару в порівнянні з іншими цінами на ринку. Ризик може виникати внаслідок потужної боротьби конкурентів з боку компаній, що виробляють таку ж або іншу продукцію. Вплив можуть надавати й інші джерела, наприклад, дії уряду щодо стримування курсу і запобігання інфляції.

Економічний валютний ризик найменш небезпечний для підприємств, які витрачають кошти у внутрішній (національний) валюті. Тобто у таких компаній немає альтернативних виробничих факторів, що впливають на зміну курсу. Продукція реалізується тільки всередині країни, тому описаний вид ризику стає неактуальним. З іншого боку, навіть такі підприємства не можуть розраховувати на повний захист, адже зміни курсу валюти можуть призвести і до ряду інших неприємних наслідків - до зниження рівня прибутку, купівельної спроможності і так далі.

4. Приховані валютні ризики. Тут мова йде про тих видах ризиків, які виходять з внутрішньої системи того чи іншого підприємства. Наприклад, «дочка» британської компанії в США здійснює експорт товару в Австралію. Для підприємства в Сполучених Штатах є ризики втратити прибуток в разі коригування курсу австралійського долара (зниження по відношенню до долара США). Як наслідок, діяльність самої дочірньої компанії може опинитися під загрозою, адже обсяг що надходить прибутку істотно знизиться. Проблеми виникнуть і у материнського підприємства, яке отримає трансляційний ризик. Це актуально в тому випадку, якщо зниження прибутку буде відображатися в балансовому звіті підприємства.

Операційний валютний ризик: основні способи захисту

Сьогодні є ціла група методів, що дозволяють з різною ефективністю уникати валютних ризиків. До основних з них варто віднести:

1. Передача ризику іншому підприємству. Сенс простий. Компанія в США займається експортом чорного металу в Японію. Якщо ціна буде встановлена в доларах США, то підприємство в Японії отримує операційний валютний ризик. Інший варіант - прописування ціни в ієнах, але за умови миттєвої оплати.

Складнощі передачі ризику полягають у тому, що підприємство хоче уникнути складнощів, перекладаючи їх на інших учасників угоди (постачальників, замовників і так далі). Такий підхід буде актуальним лише в разі переведення ризиків від невеликої до великій стабільній компанії.

3. Ф'ючерсні контракти. Багато компаній не можуть собі дозволити оформлення форвардних контрактів (з різних причин). При цьому форварди відрізняються великими спредами, що відлякує багато підприємств. Крім цього, банки часто не йдуть на укладення форвардних операцій з підприємствами, що не заслужили належної довіри (навіть на вигідних умовах). У такому випадку можуть бути укладені ф'ючерсні контракти.

Особливість ф'ючерсів - доступність майже для всіх підприємств і фізосіб. Головне - наявність гарантійного внеску в розмірі 1-2 тисяч доларів за кожен ф'ючерс і наявність брокерського рахунку (залишок повинен бути 5-10 тисяч доларів США). Потенційні борги за таким видом контракту необмежені. Але є важливий момент. Якщо ф'ючерс застосовується для захисту від операційного валютного ризику, то втрати повинні компенсуватися доходами від операції. Що стосується схеми реалізації, то хедж ф'ючерсом мало чим відрізняється від застосування форварда.

4. Ринок короткострокового капіталу. У випадках, коли форвардний хедж є недоступним або дорогим, а ф'ючерсна хеджування занадто небезпечно, то оптимальний варіант - хеджування на ринку короткострокових капіталів. Завдяки такому захисті підприємство, що має ф'ючерсні рахунки до оплати або отримання, можуть призвести обмінні операції за курсом спот (тобто поточним курсом).

Як і в ситуації з ф'ючерсом, опціонні валютні контракти дозволяють зафіксувати обмін валюти через час і по конкретному курсу, а також провести стандартизацію за обсягом валюти і періоду дії. З іншого боку, опціони (якщо порівнювати з ф'ючерсами) не є зобов'язанням на проведення операції - це лише право. На відміну від ф'ючерсного хеджування опціон дозволяє не тільки обмежити збитки, а й отримати дохід в разі коригування курсу в потрібному напрямку.