Співвідношення ризику до прибутку і управління капіталом в торгівлі

Це може стати найважливішою статтею про Форекс для вас. Звучить як смілива заява, але насправді ви повинні враховувати, що правильне управління капіталом є найбільш важливим компонентом успішної торгівлі на ринку Форекс.

Управління капіталом на ринку Форекс це термін, що описує різні аспекти управління ризиком і прибутком в кожній вашій угоді. Якщо ви в повній мірі не розумієте сенс управління капіталом а також не розумієте як реалізувати методи управління капіталом, у вас дуже мало шансів стати трейдером постійно заробляють гроші.

Я збираюся пояснити найважливіші аспекти управління капіталом в цій статті; співвідношення ризику до прибутку, вибір розмір позиції, фіксованого прибутку або ризик у відсотках. Отже, беріть чашку свого улюбленого напою і вникати в те, що я збираюся допомогти вам зрозуміти деякі критичні поняття у вашій прибутковою кар'єрі в торгівлі на Форексі.

Співвідношення ризику до прибутку

Співвідношення ризику до прибутку один з найважливіших аспектів з управління вашими грошима на ринку. Багато трейдерів не можуть повністю зрозуміти, як в повній мірі скористатися силою співвідношення ризику до прибутку. Кожен трейдер на ринку бажає збільшити свій прибуток і мінімізувати свої ризики. Це базовий будівельний елемент становлення постійно отримує прибуток трейдера. Відповідні знання та впровадження співвідношення ризику до прибутку дають трейдерам практичну основу для цього.

Багато трейдерів не в повній мірі використовують силу співвідношення ризику до прибутку, тому що їм не вистачає терпіння послідовно виконати досить велику серію угод, щоб зрозуміти, що може дати насправді співвідношення ризику до прибутку. Співвідношення ризику до прибутку не означає просто розрахунок ризику і прибутку для угоди, це означає розуміння того, що добившись 2 або 3 ризику або більше в усіх своїх прибуткових угодах, ви будете в змозі робити гроші в серії угод, навіть якщо втратите в більшості з них . Коли ми об'єднаємо послідовне виконання ризик / прибуток 1: 2 або більше разом зі стратегією з високою ймовірністю, наприклад прайс екшн, у нас буде рецепт дуже потужною торгової стратегії.

Давайте подивимося на 4-х годинний графік золота, щоб побачити, як розрахувати співвідношення ризику до прибутку на сетап пін бару. Бачимо на графіку нижче очевидний пін бар сформований від підтримки на зростаючому ринку, в цьому випадку надійний сигнал. Наступний крок, ми повинні розрахувати ризик, в нашому випадку стоп-лосс встановимо нижче мінімуму пін бару, тепер ми можемо порахувати який розмір лота ми можемо торгувати в цій угоді з таким стоп-лосом. Давайте візьмемо гіпотетичний ризик в 100 $, наприклад. Бачимо, що даний сетап виріс до розмірів 3-х ризиків, в нашому випадку 300 $.

Отже, маючи прибуток в розмірі 3-х ризиків, скільки угод ми можемо втратити з серії 25 угод і ВСЕ ЩЕ бути прибутковими? Відповідь: 18 угод або 72%. Все вірно, ви можете втрачати до 72% угод при співвідношенні ризику до прибутку 1: 3 або краще, і ВСЕ ЩЕ робити гроші ... в серії угод.

Ось швидкий розрахунок:

18 збиткових угод по 100 $ = -1800 $, 7 прибуткових операцій з співвідношенням 1: 3 = 2100 $. Отже після 25 угод ви заробили 300 $, але ви повинні були терпіти 18 збиткових угод .... І справа в тому, що ви ніколи не знаєте коли прийдуть збиткові угоди. Ви можете отримати 18 угод поспіль, перш ніж зробите 7 прибуткових, що малоймовірно, але можливо.

Таким чином, в співвідношенні ризику до прибутку все зводиться до одного, ви повинні мати мужність відкрити і забути ваші угоди на досить великий серії екзекуцій, щоб в повній мірі реалізувати силу ризик / прибуток. Тепер очевидно, якщо ви використовуєте стратегію з високою ймовірністю як прайс екшн, ви швидше за все не будете втрачати в 72% угод. Тепер уявіть собі, що ви можете зробити, якщо правильно і послідовно будете здійснювати ризик / прибуток разом з торговою стратегією, як прайс екшн.

На жаль, більшість трейдерів емоційні, недисципліновані щоб застосувати ризик / прибуток правильно, або не знають як цим скористатися. Втручання в ваші угоди, такі як передвигание стопів ближче до входу, або не закриття угод при досягненні 2 або 3 розмірів ризику представляють дві найбільші помилки, які роблять трейдери. Також вони схильні забирати прибуток в розмірі одного ризику або навіть менше, але це тільки означає, що ви повинні забирати більше співвідношення, щоб мати прибуток в довгому періоді. Пам'ятайте, що трейдинг це марафон, а не спринт, і щоб виграти марафон потрібно послідовно застосовувати співвідношення ризику до прибутку в поєднанні з майстерністю по-справжньому ефективної стратегії.

Розрахунок розміру позиції

Розрахунок розміру позиції це процес налаштування кількості лотів яким ви будете торгувати в угоді, щоб задовольнити заздалегідь визначений розмір ризику і відстань до стоп-Лосано. Це трохи переобтяжене пропозицію для новачків. Отже, давайте розберемо його по частинах. Ось як треба розраховувати розмір позиції в кожній торгується угоді:

1) Спочатку вам необхідно визначити при якій сумі в доларах (або будь-який інший вашої національній валюті) ви відчуваєте себе КОМФОРТНО ПРИ ЇХ ВТРАТИ. Ви повинні насправді відчувати себе нормально при збитках в будь-якій угоді. Тому що, як ми обговорили в попередньому розділі, можна дійсно втратити в будь-якій угоді, ви ніколи не знаєте, яка угода буде прибутковою, а яка збитковою.

2) Знайдіть найбільш логічне місце розміщення стоп-Лосано. Якщо ви торгуєте сетап пін бару, то зазвичай стоп-лос розміщується під / над мінімумом / максимумом носа Піна бару. Крім того, інші сетапи яких я вчу, як правило мають «ідеальне» місце розміщення стоп-Лосано. Основна ідея в тому, щоб розмістити стоп-лос в тому місці, де сетап буде анульований, якщо ціна дійде до нього, або заховати стоп-лос за рівнем підтримки / опору; це все логічні місця для розміщення стоп-Лосано. Що ви НІКОЛИ НЕ ПОВИННІ РОБИТИ, це розміщувати ваш стоп-лос ближче до вашого входу тільки тому, що ви хочете торгувати великим лотом, це ЖАДНОСТЬ, і це буде для вас ударом, більш сильним, ніж ви можете собі уявити.

3) Далі вам необхідно обчислити кількість лотів або міні-лотів які дадуть вам необхідний розмір ризику в доларах при певній вами дистанції до логічного стоп-Лосано. Один міні-лот як правило состваляло 1 $ на пункт, тому якщо ви визначили розмір ризику в 100 $ і ваше відстань до стоп-Лосано 50 пунктів, ви можете торгувати 2 міні-лотами; 2 $ на пункт Х 50 пунктів стоп-Лосано = 100 $ ризику.

Три кроки описаних вище описують, як правильно використовувати розмір лота. Найважливіше пам'ятати, НІКОЛИ не налаштовуйте ваш стоп-лос для задоволення розміру позиції; замість того ви повинні ЗАВЖДИ налаштовувати розмір позиції для задоволення вашого ризику і розміщується стоп-Лосано. Це ДУЖЕ ВАЖЛИВО, і прочитайте ще раз.

Наступний важливий аспект установки розміру позиції, який вам необхідно розуміти, в тому, щоб торгувати завжди однієї і тієї ж сумою ризику в кожній угоді. Наприклад, тільки через те що ви повинні мати більший розмір стопа в угоді не означає, що потрібно ризикувати більшою сумою, також якщо у вас короткий стоп, це не означає що ви можете ризикувати меншою сумою. Ви регулюєте розмір своєї позиції, щоб відповідати певній сумі ризику, не залежно від того який великий або маленький ваш стоп. Багато початківців трейдерів плутаються в цьому, і думають, що ризикують більше з великим стопом або менше з маленьким стопом, це не обов'язково так.

Давайте подивимося на денний графік EURUSD нижче. Бачимо два різних Сетап прайс екш: пін бар сетап, і сетап внутрішній бар. Ці сетапи вимагають різних дистанцій до стоп-Лосано, але як видно на графіку ми як і раніше ризикуємо однією сумою, завдяки розміру позиції.

Фіксована сума ризику або ризик у відсотках

У попередній статті про управління грошима, я стверджував що використання фіксованої суми ризику перевершує використання відсотка від рахунку. Основний аргумент з цього приводу в тому, що хоча при розрахунку ризику у відсотках, вас рахунок буде зростати швидше за серії прибуткових угод, він буде сповільнювати своє зростання при серії невдалих угод, і його стає важче повернути на попередній рівень. Це тому, що при використанні моделі відсотка від рахунку ви торгуєте менше лотів коли ваш рахунок зменшується, а це може бути добре для обмеження збитків, але також ставить вас в колію, з якої вам буде важко вибратися. Все що необхідно, це вдосконалення в одній торговій стратегії і фіксований ризик з яким ви відчуваєте себе нормально в збиткових угодах. Коли ви об'єднаєте ці два фактори з послідовним виконанням співвідношення ризику до прибутку, у вас будуть відмінні шанси в отриманні прибутку в довгостроковому періоді.

Багато професійних трейдерів використовують метод фіксованої суми ризику бо знають, що досконало освоїли свою стратегію, вони не переторговивают, не зловживають плечима, тому вони можуть спокійно ризикувати певною сумою і відчувають себе нормально в кожній угоді. Зворотною стороною цього є те, що професійні трейдери насправді виводять прибуток з рахунків кожен місяць, після чого їх рахунок повертається на вихідну позицію. Метод розрахунку ризику у відсотках від рахунку призводить до того, що після серії невдалих угод вони потрапляють в пастку, торгуючи меншою кількістю лотів (менший сумою) і це може привести до того, що вони ніколи не повернуться на початковий розмір свого рахунку.

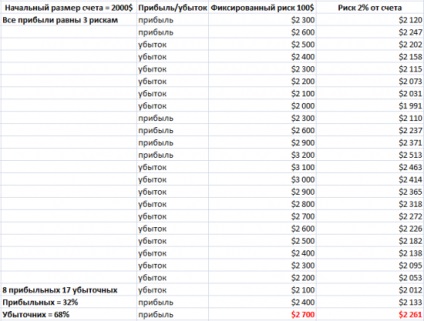

Давайте подивимося на гіпотетичний приклад 25 угод. Порівняємо фіксований в доларах ризик і модель ризику 2% від торгового рахунку. Цілком очевидно з наведеного прикладу, що модель фіксованого ризику є найкращою. Звичайно, ви можете швидше зменшити торговий рахунок серією збиткових угод при фіксованому ризику, але зворотна сторона даної моделі в тому, що ви набагато швидше відновите свій рахунок після серії прибуткових угод.

Отже, висновок з цієї статті полягає в наступному. Щоб домогтися успіху в торгівлі на ринку Форекс, ви повинні не тільки добре розуміти співвідношення ризику до прибутку, розрахунку розміру позиції, і ризику в одній угоді, вам також необхідно послідовно виконувати кожен з цих аспектів управління фінансами в поєднанні з високоефективною і простий в розумінні торгової стратегії, як прайс екшн.