При оформленні іпотечного кредиту ризик невиплати досить високий. Це пов'язано з тим, що за термін оплати кредиту в життя позичальника можуть статися різні ситуації, які не дозволять йому виконати свої фінансові зобов'язання перед банком в повному обсязі. Головною страховкою на цей випадок для фінансової організації стане заставу. В якості застави при оформленні іпотечного кредиту використовується нерухомість. Найчастіше в заставу передається квартира, проте іноді банк готовий прийняти в якості заставного майна нерухомість, яка вже знаходиться у власності позичальника. Документ, який підтверджує заставне обтяження нерухомості, носить назву заставна на квартиру.

Як оформляється заставна на квартиру?

Заставна на квартиру складається на етапі оформлення кредитного договору в банку. Бланк для цього документа може відрізнятися в різних кредитних організаціях. При цьому загальний набір відомостей, що містяться в заставній, завжди однаковий. Цей документ носить двосторонній характер і підписується позичальником і офіційним представником кредитної організації. У документі сторони іменуються заставодавцем (позичальник) і заставодержателем (банк).

Текст заставної зазвичай складається співробітниками банку. Далі документ подається на розгляд і вивчення потенційного іпотечному позичальникові, який планує передати майно в заставу. На цьому етапі заставодавцю слід уважно вивчити заставну і при необхідності уточнити всі питання, що цікавлять його пункти з представниками кредитора. Тільки після прочитання і підтвердження тексту заставної, позичальнику слід підписати документ.

Щоб заставна мала юридичну силу, підписів двох сторін недостатньо. Документ повинен бути офіційно зареєстрований в Росреестра. Заставна подається на реєстрацію разом з договором іпотечного кредитування і повним пакетом документів, що підтверджують угоду купівлі-продажу і право власності на нерухомість. Під час реєстрації на заставної робиться відповідна позначка із зазначенням дати і найменування органу, що виконує дії по реєстрації, а також індивідуального номера документа.

Державна реєстрація - платна послуга, яка вимагає оплати держмита. Згідно з чинним законодавством, сплачує держмито заставодавець (позичальник), якщо сторони не домовилися про будь-яких інших умовах. Розмір держмита встановлюється щорічно і на даний момент становить 1 тисячу рублів для фізичних осіб і 4 тисячі рублів для осіб юридичних.

Після проходження процедури на руки заставодержателя (представнику банку) видається заставна з відповідними позначками про держреєстрацію. Документ видається в єдиному екземплярі і протягом усього терміну погашення кредиту залишається в банку. Заставодавець ж (позичальник) отримує свідоцтво про право власності з відміткою про обтяження. Для позбавлення від заставного обтяження позичальникові необхідно виконати ряд вимог, які вказані в кредитному договорі.

До тих пір, поки заставна має законну силу, власник нерухомості (позичальник) не може проводити з квартирою або будинком угоди без офіційної згоди банку-заставодержателя. Це означає, що продати квартиру, подарувати її або здати в оренду можна тільки заздалегідь отримавши згоду банку на проведення такої процедури. Навіть перепланування може проводитися тільки після схвалення кредитора. Продаж і здача в оренду заставного майна цілком можливі, якщо заставодержатель погоджується на проведення подібних угод, і його інтереси не постраждають.

Які дані містяться в заставній?

Правильне складання заставної - запорука безперешкодного зняття заставного обтяження з квартири після виконання всіх умов іпотечного договору кредитування. У заставній обов'язково мають бути відображені такі відомості:

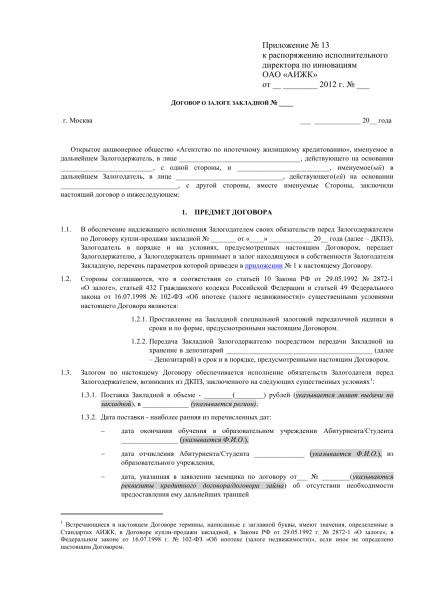

Приклад договору про заставу заставної

Ці відомості зазначаються в заставній обов'язково. Законом передбачена можливість внесення додаткових пунктів за обопільною згодою сторін. Наприклад, банк може наполягати на внесенні в заставу пункту про призначення штрафів і санкцій за несвоєчасну сплату щомісячного платежу по іпотеці.

Правильне складання та оформлення заставної по іпотеці - гарантія виплати боргу для банку і швидкого зняття обтяження після виконання зобов'язань, для позичальника.

Як банк може використовувати заставу на квартиру по іпотеці?

Заставна за своєю суттю - це матеріальне забезпечення кредиту. Цей документ може використовуватися банком для залучення додаткових коштів у фінансову організацію. Це право кредитора передбачено чинним законодавством і реалізувати його банк може протягом усього терміну життя кредиту аж до його повного погашення. Банки можуть випускати емісійні цінні папери, забезпеченням яких стають іпотечні заставні. Для цього банку не потрібно отримувати дозвіл або згода позичальника, досить лише повідомити його про те, як банк використовує заставу. У деяких випадках не потрібно навіть повідомлення позичальника.

Банк може використовувати заставу таким чином:

- часткова переуступка прав;

- продаж застави;

- обмін заставами.

Такі угоди можуть проводитися між банком та іншою фінансовою організацією або приватними особами.

Часткова переуступка прав на заставу

Така процедура практикується зазвичай між банками. Проводиться вона в тих випадках, коли банку-заставодержателю необхідно залучити деяку суму матеріальних засобів для проведення певної фінансової діяльності. Процедура передбачає продаж частини боргу іншому банку. На час продажу всі виплати, які виробляє позичальник по кредиту, переводяться на рахунок тієї фінансової організації, яка частково викупила заставну. Тривати це може до кінця життя кредиту або якийсь короткий час.

Сам позичальник про факт часткової переуступки прав на заставу може навіть не знати, оскільки саме для нього нічого не змінюється. Він продовжує вносити щомісячні платежі за іпотечним кредитом на той рахунок, який був зазначений йому спочатку. Переклад же засобів проводиться між банками без участі позичальника.

Повна переуступка прав на заставу

Іноді банки практикують повний продаж прав на заставну за іпотечним кредитом. В цьому випадку всі права на заставу передаються іншої фінансової установи, найчастіше іншому банку. Запобігти продаж заставної позичальник не може, оскільки для реалізації цього дії банку не потрібен дозвіл власника нерухомості. Позичальнику повідомляють про те, що заставна була перепродана поштою або безпосередньо у відділенні банку.

Для клієнта це означає лише те, що будуть змінені реквізити рахунку, на який необхідно переводити щомісячні платежі. Багато іпотечні позичальники побоюються повної переуступки прав на заставну, оскільки припускають, що це може вплинути на умови кредитування. Насправді ніяких змін в кредитному договорі ця процедура не передбачає, а значить і додаткових проблем для позичальника не виникне.

обмін заставними

Ця процедура передбачає обмін заставним майном між банками або банком і фізичною особою. При необхідності одна зі сторін виробляє доплату. Позичальник в проведенні такої міжбанківської угоди також не приймає участі, а наслідки для нього нічим не відрізняються від процедури повної переуступки прав на заставу.

Що робити при втраті заставної?

Ситуації, коли заставна втрачається, відбуваються вкрай рідко і найчастіше пов'язані з міжбанківськими маніпуляціями. З'ясовується факт втрати заставної в момент, коли власник виконав усі свої зобов'язання перед банком-заставодержателем і вимагає зняття обтяження з заставної нерухомості. Якщо банк повідомляє позичальника про втрату заставної, співробітники фінансової організації повинні самостійно скласти дублікат документа з відповідною позначкою і зробити процедуру зняття обтяження з квартири або будинку за допомогою цього документа. Важливо відзначити, що складання дубліката не припускав справляння будь-яких платежів з позичальника. Ця процедура для клієнта банку повинна бути абсолютно безкоштовною.

У позичальників, яким доводиться оформляти дублікат заставної, виникають питання щодо того, що буде, якщо через якийсь час оригінал документа буде знайдений банком. Насправді ніяких юридичних наслідків для позичальника така ситуація не передбачає, тому що до цього моменту заставне обтяження з квартири або будинку вже знято за допомогою дубліката та власник єдиний, хто має законні права на нерухомість.

Іноді відбуваються ситуації, при яких банк не повідомляє позичальнику про втрату заставної і починає відкладати момент зняття обтяження з іпотечного житла. В цьому випадку для якнайшвидшого зняття обтяження з нерухомості, позичальникові слід керуватися таким порядком дій:

- Письмове звернення до керівництва банку. Позичальнику необхідно написати звернення на ім'я керівника фінансової організації і відправити його рекомендованим листом. У цьому випадку керівництво банку зобов'язане забезпечити письмову відповідь на звернення.

- Звернення в Центральний Банк. Якщо реакції на лист керівнику банку не було, таким дієвим кроком стане написання рекомендованого листа в Центральний Банк РФ, який займається всіма питаннями, що стосуються банківського спектра. Зазвичай звернення в Центробанк досить швидко вирішує проблему і банк-заставодержатель видає позичальникові дублікат заставної з відміткою про погашення кредиту.

- Звернення до суду. Вирішення питання в судовому порядку практикується в крайніх випадках, коли попередні етапи не допомогли вирішити проблему. Експерти в цьому випадку рекомендують піднімати питання не щодо видачі дубліката заставної, а з приводу повного зняття всіх обтяжень з заставної нерухомості. Якщо суд, розглянувши справу, приймає рішення на користь позичальника, заставне обтяження з квартири знімається за рішенням суду, яке є обов'язковим до виконання в Росреестра.

Також в чинному законодавстві вказано, що вилучення та реалізація нерухомості, на яку складена заставна, може відбуватися в будь-який момент за умови невиконання позичальником своїх зобов'язань і відсутності зацікавленості в реструктуризації боргу.

Необхідні документи

Заставна повинна містити максимум відомостей щодо заставної нерухомості і сторін підписання кредитного договору. Для оформлення заставної будуть потрібні такі документи:

- копія паспорта цивільного позичальника (перший лист, прописка) і його поручителів;

- акт незалежної оцінки нерухомості, яка виступає заставою по іпотеці, а також звіт про оцінку квартири з датою не більше 6 місяців;

- копія договору із забудовником, договору купівлі-продажу або інші документи, що підтверджують факт права власності на нерухомість;

- копія договору іпотечного кредитування;

- копія акта прийому-передачі квартири;

- копії документів БТІ (передача будівлі в експлікацію, кадастровий паспорт);

- копія свідоцтва про шлюб (якщо позичальник перебуває в офіційному шлюбі).

Заставна - обов'язковий документ, який оформляється і реєструється під час укладення іпотечного договору. Саме заставна стає гарантією повернення позики для банку.